杏彩体育app下载:我国半导体硅片发展现状与展望

发布时间:2024-11-21 05:02:23 来源:杏彩体育app 作者:杏彩体育app手机版

是重要的半导体产品,硅片是集成电路最重要的基础材料,处于集成电路产业链前端。随着半导体在各领域应用日趋广泛和深入,半导体供应紧张局面更加凸显,我国半导体硅片对外依存度较高,增强硅片的自主保障能力,对提升我国半导体产业整体水平至关重要。

中国工程院院刊《中国工程科学》2023年第1期刊发集成电路关键材料国家工程研究中心正高级工程师张果虎研究团队的《我国半导体硅片发展现状与展望》一文。文章重点围绕市场主流的8 in、12 in硅片,分析了全球半导体硅片的技术和产业发展现状,研判了全球半导体硅片产业未来的发展趋势,重点分析了我国半导体硅片的发展现状,指出我国半导体硅片在当前市场需求、宏观政策、配套能力、研发投入等利好因素下迎来难得的发展机遇,同时提出我国半导体硅片产业发展面临挑战,在此基础上,从进一步加强顶层设计和宏观规划、强化政策落实和政策持续性、协调支持产业链协同发展、布局研发集成电路先进制程用半导体硅片等方面提出对策建议,以期为推动我国半导体硅片向更高质量发展提供参考。

半导体是电子信息产品的“心脏”,在国民经济和社会生活各方面的应用越来越广泛,对国家经济成长、国防安全、核心竞争力提升至关重要,促进了通信、计算、医养健康、军事系统、物流、新能源行业的发展,引导人工智能、大数据、自动驾驶等新产业的兴起,支撑着数字经济不断发展,并在新冠疫情防控等重大社会问题应对方面发挥了关键作用。随着半导体在各领域应用日趋广泛和深入,2020年开始半导体供应紧张局面更加凸显。各国正积极采取措施,增强和完善本国的半导体产业链。

半导体产品主要包括集成电路、光电子器件、分立器件和传感器件,其中集成电路在半导体产业中占比最高,超过80%。2021年全球集成电路销售额为4608.14亿美元,传感器件销售额为187.9亿美元,光电子器件销售额为432.29亿美元,分立器件销售额为301亿美元,集成电路占比达到83%。根据世界半导体贸易统计组织(WSTS)数据,2022年全球集成电路占比将达84.22%,光电子器件、分立器件、传感器占比分别为7.41%、5.10%和3.26%。

集成电路是最重要的半导体产品,硅片是集成电路最重要的基础材料,处于集成电路产业链前端,在集成电路芯片制造材料中占比达30%以上,90%以上的集成电路芯片是基于硅片制成。中国在全球半导体产业链中参与程度较低,硅片等关键材料对外依存度较高。近年来,大国博弈加剧,国际经济环境恶化,地震和火山爆发等自然灾害频发,新型冠状病毒感染等流行疾病蔓延,产业生态发生变化,《关于常规武器与两用产品和技术出口控制的瓦森纳协定》新增12 in硅片技术管制,增强硅片等关键材料的自主保障能力,提升我国半导体产业链安全性成为重要课题。

本文分析了当前全球半导体硅片的发展现状与发展态势,我国半导体硅片的市场需求、技术进步、产业现状及发展趋势,提出我国半导体硅片产业未来一段时间面临的发展机遇和挑战,并给出发展建议。8 in及12 in硅片的出货面积占全部半导体硅片的93%左右,因此本文重点对8 in及12 in硅片的情况进行分析。

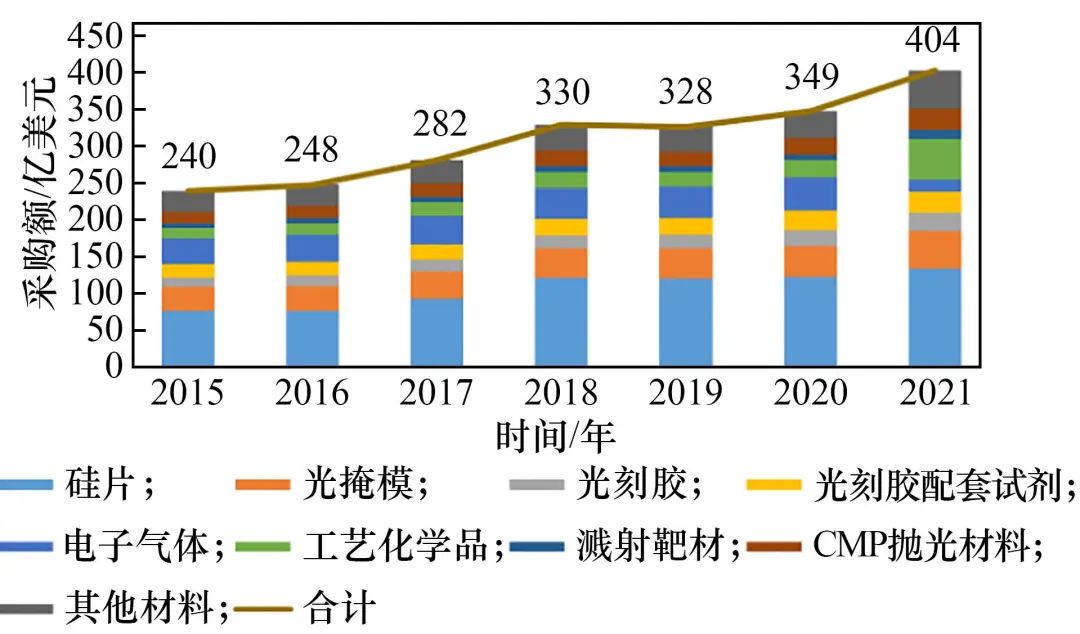

集成电路芯片制造材料多达数百种,按类别划分主要包括硅片、光掩膜、光刻胶及配套试剂、电子气体、工艺化学品、溅射靶材、抛光材料等,总体采购中硅片占比始终最高(见图1)。根据国际半导体产业协会(SEMI)数据,2021年硅片在集成电路芯片制造材料中的采购金额占比达到33%左右,是最主要的关键功能材料,100多亿美元的半导体硅片支撑了5000多亿美元的半导体产业规模。

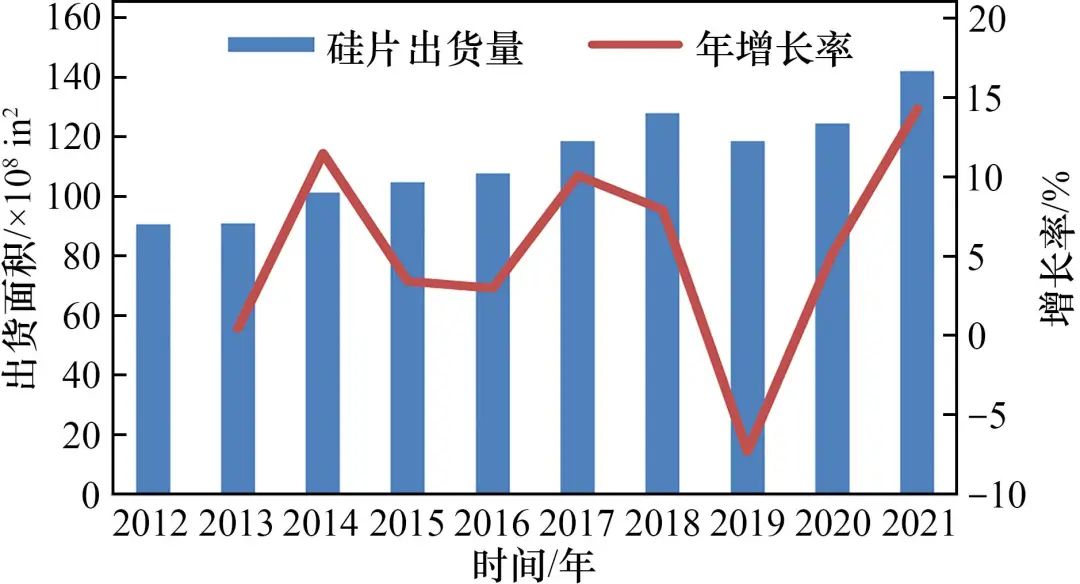

近年来,随着全球半导体市场规模的持续增长,全球半导体硅片出货面积稳步提升(见图2)。2012年全球半导体硅片出货面积为8.8×109in2,2021年突破1.4×1010in2。全球半导体硅片销售额由2012年的87亿美元增长到2021年的126亿美元,从2018年开始连续4年超过110亿美元。根据SEMI统计,2022年全球半导体硅片出货面积将增长4.8%,达到1.4694×1010in2。预计到2025年,全球半导体硅片出货量将增至1.649×1010in2。

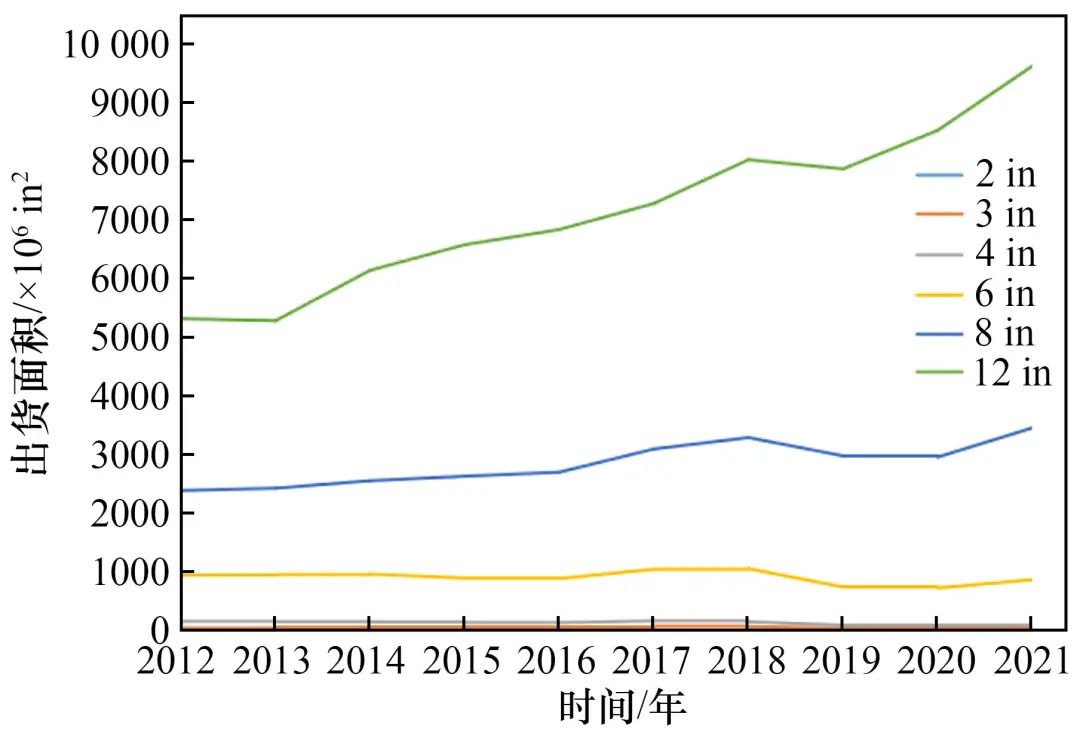

近10年来,6 in及以下尺寸硅片需求基本保持稳定,全球半导体硅片新增需求主要集中在8 in和12 in硅片,尤其是12 in硅片增速最快(见图3)。12 in硅片年出货量自2012年的5.302×109in2增长至2021年的9.598×109in2,其出货面积占全部半导体硅片比例接近70%;8 in硅片出货面积也稳步增长,从2012年的2.378×109in2增长至2021年的3.443×109in2。2021年,12 in和8 in硅片出货面积分别同比增长12.85%和16.87%。

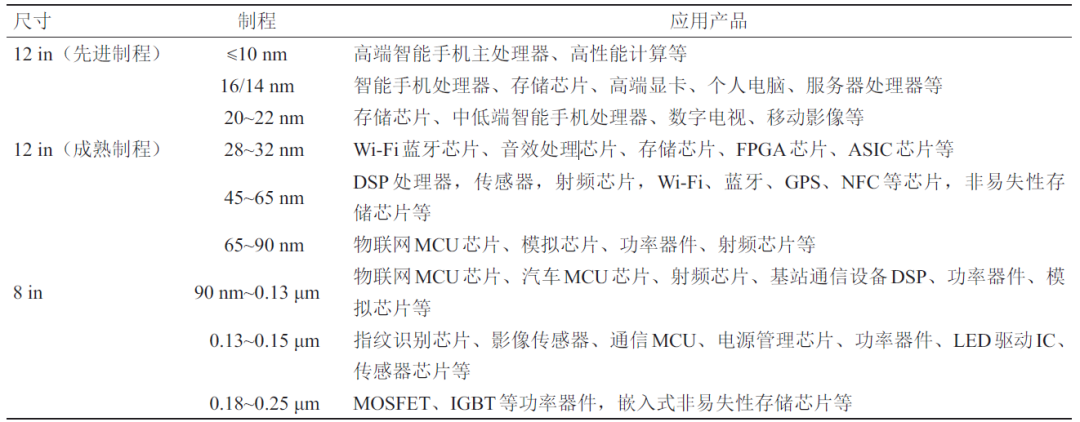

12 in硅片主要应用于90 nm及以下半导体制程范围,用于制造逻辑电路、存储器等高集成度的芯片,多在大计算量、大存储量或便携式终端上应用,如大数据、智能手机、计算机、人工智能等领域。8 in硅片主要应用于90 nm以上制程范围的模拟电路、功率芯片、互补金属氧化物半导体(CMOS)图像传感器微射频前端芯片、嵌入式存储器等芯片,应用场景包括微机电系统、电源管理汽车电子工业控制物联网等领域(见表1)。

注:Wi-Fi为无线网络FPGA为现场可编程逻辑门阵列;ASIC为专用集成电路;DSP数字信号处理;GPS为全球定位系统;NFC为近场通信;MCU为微控制单元;LED为发光二极管IC为微型电子器件;MOSFET为金属‒氧化物半导体场效应晶体管IGBT为绝缘栅双极型晶体管。

8 in硅片在特色芯片产品上拥有性价比优势,尤其在微机电系统、硅上化合物半导体、射频及功率芯片等领域优势明显。近年来,一些新应用场景特色芯片会率先在8 in芯片上出现,而后逐步向12 in芯片转移。预计未来8 in硅片和12 in硅片将在各自特定领域发挥作用,长期共存。

半导体硅片产业起始于美国,美国孟山都化学公司成立的孟山都电子材料公司曾引领技术发展,在20世纪60年代获得80%的市场份额。随着半导体制造业的东移,其后期连续亏损,孟山都化学公司在1989年将孟山都电子材料公司出售给了德国化工企业,并于2016年被中国的环球晶圆股份有限公司收购。20世纪50年代末,日本通过技术引进,开始布局半导体产业,在超大规模集成电路研究计划的推动下,日本半导体产业快速发展,其中存储器在20世纪80年代超过美国,硅片厂商也在此期间获得黄金发展期,最终经过多次整合并购形成信越化学工业株式会社和胜高科技株式会社两家国际半导体硅片巨头,2001年信越化学工业株式会社在全球率先量产12 in半导体硅片。日本半导体硅片产业从20世纪90年代超过美国后,至今仍在全球占据主导地位。20世纪90年代半导体产业从日本向韩国和中国地区转移,韩国和中国地区硅片企业得以成长,并逐步在全球占有一席之地。当前,日本信越化学工业株式会社、胜高科技株式会社,中国环球晶圆股份有限公司,德国世创电子材料股份有限公司,韩国SK集团等五大厂商占据全球90%左右的市场份额,尤其是在12 in硅片方面占据绝对市场地位。五大厂商近几年产能扩张主要集中在12 in硅片,2015年,全球只有日本信越化学工业株式会社和胜高科技株式会社的12 in硅片月产能超过1×106片,至2021年年底,前5大厂商12 in硅片月产能都有显著增加,其中日本信越化学工业株式会社月产能超过3.1×106片,胜高科技株式会社的月产能约为1.9×106片,中国环球晶圆的月产能约为1.3×106片,德国世创的月产能约为9.9×105片,韩国SK集团的月产能约为9×105片。

半导体材料经历了以硅为代表的第一代半导体材料,以砷化镓为代表的第二代半导体材料和以碳化硅与氮化镓为代表的第三代半导体材料。相比于其他半导体材料,硅材料易于制备较大尺寸晶体、晶体结构完整性相对易控制、纯度相对易实现,在集成电路平面工艺制程的应用技术更加成熟且更具有规模效益,有着更大的应用领域与需求量,因此,90%以上的芯片都是基于硅材料制造而成,这赋予了硅材料不可替代的行业地位。但是,硅材料也存在一定局限性,无法满足高功率、高频率和高压等苛刻特性,不具备发光特性,等二代半导体材料、等三代半导体材料在这些方面具备独特优势。硅材料与第二代、第三代半导体材料的结合将是一种选择,以硅材料为衬底,化合物材料在硅材料上外延生长制成单晶片以满足射频芯片和功率器件对高频、高压、高功率的需求,比如硅基氮化镓。这几代半导体材料并不是完全替代关系,在未来相当长的时期内它们还将并存,并在不同的应用领域发挥各自的作用、占据各自的市场份额。

全球半导体产业起源于美国,1958年,德州仪器设计出第一款微型电子器件(IC),至20世纪70年代,半导体产业在美国完成技术积累,同样的硅材料产业也起源于美国,至20世纪80年代,全球领先半导体硅材料企业仍是美国的孟山都电子材料公司。随着半导体产业第一次转移到日本,互联网时代半导体转移至韩国,日本索尼公司、韩国三星集团等企业得到快速发展,在这个阶段,日本、韩国的硅材料产业逐渐兴起,日本信越化学工业株式会社、胜高科技株式会社、小松电子材料公司以及韩国SK集团等不断壮大。日本更是在1996年开始布局“超级硅”计划,期望在未来占据硅材料领域的领先地位。进入21世纪,日本信越化学工业株式会社率先实现12 in硅片商业化,并成为全球第一大半导体硅材料供应商,随后胜高科技株式会社和小松电子材料公司合并,成为第二大半导体硅材料供应商。目前为止,日本企业的硅材料供应能力占全球比例过半。随着环球晶圆股份有限公司的壮大,韩国SK集团的扩张,以及德国世创电子材料股份有限公司将12 in硅片产业重点布局在新加坡,全球近90%的硅片产出分布在亚太地区。中国近年来加大硅片产业的布局和投资,到2025年12 in硅片规划总产能超过4×106片/月,亚太地区成为全球半导体硅片制造的重要区域。

近年来,随着数字经济拉动,大算力需求不断增加,半导体在各领域的渗透日益增强,硅片需求将保持持续增长。SEMI在2022年10月最新报告中预计,到2025年,汽车和功率半导体的晶圆厂产能以58%的速度增长,其次是微机电系统、代工和模拟,其晶圆厂产能增长速度分别为21%、20%和14%。汽车和功率半导体、微机电系统等领域的产能扩张带动8 in硅片需求的增长,2025年全球8 in硅片需求预计将达到7×106片/月。

SEMI在2022年10月报告中预计,到2025年,12 in晶圆厂按照产品类型划分的年复合增长率中,功率器件相关产能增长为39%,模拟器件为37%、代工为14%、光电为7%,存储为5%。到2025年,全球半导体制造商12 in晶圆制造厂产能将以接近10%的年复合增长率增。